納品書兼請求書とは?書き方と注意点を解説【2025年最新版】

公開日:2025年4月6日 更新日:2025年7月27日

企業が他社と取引する際には納品書や請求書をそれぞれ発行することが一般的ですが、納品書兼請求書を発行するケースもあります。納品書兼請求書は納品書と請求書を1枚にまとめた書類で、別途請求書を発行しなくても納品書と請求書を同時に送ることができるため、非常に便利です。

この記事では、納品書兼請求書の書き方や注意点について詳しく解説します。納品書兼請求書にすれば作成や送付の手間を減らせることから、書類の発行業務を効率化できる可能性があります。2025年のインボイス制度の最新動向も踏まえて、実務に役立つ情報をお届けします。

ご利用件数6,000件以上!コクヨの@Tovasは帳票発行業務の改善・効率化・コスト削減を実現!

目次

納品書兼請求書の基本

納品書兼請求書は企業間取引において、どのような役割があるのでしょうか。最初に、納品書兼請求書の基本的な概念や役割、具体的に用いられるケースについて詳しく解説します。

納品書兼請求書の定義

納品書兼請求書とは、その名のとおり納品書と請求書の機能を1枚の書類に統合したものです。通常、納品書と請求書は別々に発行されますが、納品書兼請求書では両方の役割を1枚で果たします。これにより、書類作成の手間や管理コストを削減することができます。

納品書と請求書の違い

納品書と請求書はそれぞれ異なる役割を持っています。両者の違いを理解することで、納品書兼請求書の利点をより明確に把握することができます。

納品書の役割と機能

納品書とは、商品を発注側に引き渡す際に添付する書類のことです。受注側が商品やサービスの納品に際し、一緒に納品書を送付することで、内容や個数、単価などを確認しやすくするという役割を果たしています。また納品書に次いで発行する請求書と照らし合わせることで、内容に問題がないかを確認することが可能です。

法律上、納品書の発行が義務付けられているわけではありませんが、取引をスムーズに進める上では重要な書類です。納品書を発行することでトラブルの防止にもつながるため、商品やサービスを納品する際に発行するケースが多く見られます。

納品書の発行は義務ではありませんが、発行した場合は、発行側は控え、受領側は原本を一定期間保管するという法律上の義務が生じます。

請求書の役割と機能

請求書は通常、納品が完了した後に発行する書類のことです。納品した商品やサービスの代金を支払ってもらうために、受注側が発行します。請求書を発行するタイミングは、取引が完了する都度発行するケースもあれば、複数回の取引をまとめて発行するケースもあります。自社の方針や取引先の希望に合わせて、請求書を発行するタイミングを決めましょう。

納品書と同様、請求書も法律上発行する義務はありませんが、取引先から代金を正確に支払ってもらうために発行することが一般的です。なお請求書を発行した後は法的な効力が発生し、納品書と同様、双方に一定期間の保存義務も生じるという点を併せて押さえておきましょう。

納品書兼請求書が用いられるケース

前述のとおり、納品書は商品やサービスを納品する際に発行し、請求書は納品が完了した後に別々に発行・送付することが一般的です。

しかし、以下のようなケースでは納品書兼請求書が用いられることが多いです:

1.1回限りの取引:継続的な取引関係がなく、1回限りの取引の場合

2.都度決済の取引:納品と同時に支払いが行われる取引

3.少額の取引:取引金額が少額で、書類を分ける必要性が低い場合

4.デジタルコンテンツの納品:プログラムやデザイン、イラストのデータなど、物理的な納品物がない取引

5.小規模事業者間の取引:事務処理の簡素化を図りたい小規模事業者間の取引

納品書兼請求書にすれば納品時にまとめて送付できるため、納品が完了した後に別途請求書を送る必要はありません。これにより、書類作成や送付の手間を削減することができます。

法的な位置づけと保管義務

納品書兼請求書は取引を証明する重要な書類であるため、発行側は控え、受領側は原本を一定期間保管しなければなりません。 保管期間は法人税法で7年間と定められているため、事業年度の確定申告書の提出期限の翌日から7年間保管する必要があります。ただし、欠損金繰越控除を受ける事業年度や、青色申告書を提出せず災害損失金額が生じた事業年度は10年間の保管が必要になるため、その点には注意してください。

加えて、紙で発行・受領した場合は紙で保管できますが、PDFなどの電子データで発行・受領した場合は電子データでの保管が義務付けられています。法律に従った方法で適切に保管することが重要です。

納品書兼請求書を発行するメリット

納品書兼請求書を発行すると、費用や時間の節約が可能です。ここでは納品書兼請求書の具体的なメリットについて、コスト削減や業務効率化の観点から解説します。

コスト削減効果

納品書兼請求書の発行は、様々な面でコスト削減につながります。

用紙・印刷・郵送費の削減

納品書兼請求書であれば1回の送付で済むため、納品書と請求書を別々に送付する場合と比較して、コストを削減することができます。1枚の書類にまとめることで、以下のコストを削減できます:

・用紙代:2枚分の用紙が1枚になる

・印刷費:2回の印刷作業が1回になる

・封筒代:2通分の封筒が1通になる

・郵送費:2回分の郵送費が1回になる

1回ごとのコスト削減額はあまり大きくないかもしれませんが、毎月数十枚~数百枚の納品書や請求書を発行する場合は大きな差になります。納品書兼請求書で対応できるケースであれば、まとめて発行・送付した方が経済的です。

人件費の削減

納品書と請求書を別々に作成・発行する場合、それぞれの書類に対して作業時間が必要になります。納品書兼請求書にすることで、書類作成や確認、発送作業などの時間を削減でき、結果として人件費の削減につながります。

特に、経理担当者の業務負担が軽減されることで、他の重要な業務に時間を割くことができるようになります。

業務効率化

納品書兼請求書の発行は、業務の効率化にも大きく貢献します。

発行作業の簡略化

納品書と請求書を別々に発行する場合に比べて、発行に手間がかからないことも、納品書兼請求書のメリットです。納品書や請求書はミスが許されないため、書類の作成から郵送までに相応の手間と時間がかかります。しかし、1回の発行で終えることができれば作成や郵送の手間を省くことが可能となり、業務効率化にもつながります。

具体的には、以下のような作業が簡略化されます:

・データ入力作業の一元化

・書類のチェック回数の削減

・発送準備作業の一元化

・発送管理の簡素化

管理工数の削減

納品書と請求書を別々に発行する場合、それぞれの書類の発行状況や送付状況を管理する必要があります。納品書兼請求書にすることで、管理すべき書類が半分になり、管理工数を大幅に削減することができます。

また、取引先からの問い合わせ対応も簡素化されます。納品書と請求書の内容に不一致があった場合の確認作業も不要になります。

書類管理の簡素化

納品書兼請求書に切り替えることで、書類の管理もしやすくなります。

保管スペースの節約

前述のとおり、納品書や請求書は一定期間保管しなければなりません。そのため別々に発行した場合、1回の取引で2枚保管する必要があります。

その点納品書兼請求書であれば1枚で良いため、書類も管理しやすくなります。加えて、発行枚数が多ければ多いほど保管スペースの節約にもつながります。オフィスが狭い場合は、できるだけ保管する書類の枚数を少なくできるように工夫することが大切です。

検索・参照の容易さ

取引の確認や監査対応などで過去の書類を参照する際、納品書と請求書が一体化していれば、1つの書類だけを探せば良いため、検索や参照が容易になります。

また、納品書と請求書の内容が一致しているかを確認する手間も省けるため、業務効率の向上につながります。

納品書兼請求書の書き方

納品書兼請求書は法的に発行が義務付けられているわけではありませんが、発行する際は、納品書と請求書の役割を果たせるように作成する必要があります。一般的に記載が必要となる項目や書き方について詳しく解説します。

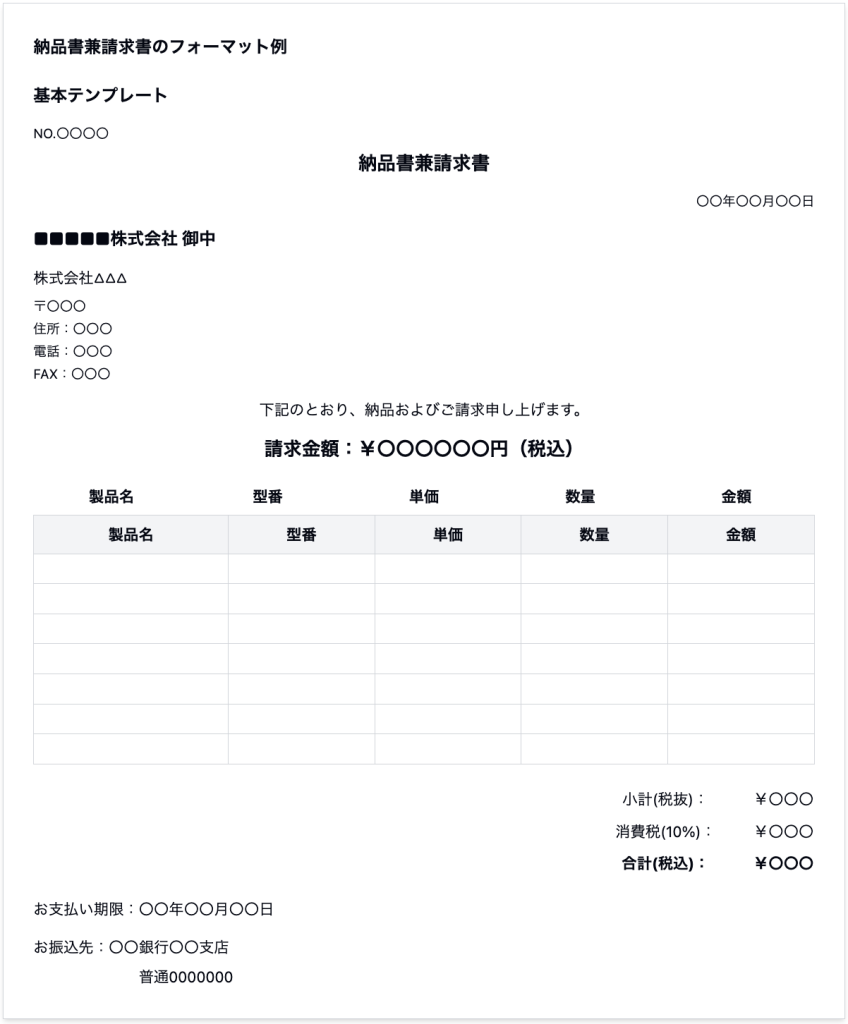

基本的な記載項目

納品書兼請求書に記載する主な項目について解説します。各項目の書き方や注意点なども解説するので、納品書兼請求書を作成する際の参考にしてください。

発行者の氏名・名称

納品書兼請求書は、商品やサービスを納品した側が発行します。そのため、発行者の氏名・名称には納入企業名を記載しましょう。実務上は、企業名だけでなく以下の情報も記載するパターンが多く見られます:

・住所

・電話番号

・FAX番号

・メールアドレス

・担当者名

これらの情報を記載することで、取引先からの問い合わせに対応しやすくなります。

取引年月日

納品書兼請求書には、取引年月日を記載する必要があります。記載する日付に法的な決まりはありませんが、出荷日を記載することが一般的です。ただし、企業によっては商品の到着予定日を記載することもあるため、取引先との間でルールを決めておくと良いでしょう。

また、納品日と請求日が異なる場合は、両方の日付を記載することも可能です。その場合は、どちらの日付かを明確に区別できるようにしましょう。

取引内容

納品書兼請求書には、取引内容として納品した商品の型番や品名、数量などを記載します。数量を表しにくい商品の場合は「一式」とまとめて記載することも可能です。商品が軽減税率の対象品目であれば、その旨も記載します。

具体的には、以下の項目を記載するのが一般的です:

・商品名または役務名

・型番やコード(該当する場合)

・数量

・単位(個、箱、時間など)

・単価(税抜または税込)

・小計(税抜または税込)

・軽減税率対象品目の場合はその旨

取引内容は明確かつ詳細に記載することで、後々のトラブルを防ぐことができます。

請求金額

納品書兼請求書には、請求金額として納品した商品の単価、小計を記載し、さらに小計と消費税の合計金額を書類の上部に記載します。改ざん防止のために「¥」を入れることも併せて覚えておきましょう。また請求金額の支払い期日や振込先を記載するケースもあります。

具体的には、以下の項目を記載するのが一般的です:

・合計金額(税込)

・消費税額

・支払期限

・振込先金融機関名

・支店名

・口座種別

・口座番号

・口座名義

支払条件を明確にすることで、入金遅延などのトラブルを防ぐことができます。

発行先の氏名・名称

納品書兼請求書には、書類の発行先に当たる受領する側の氏名や名称を記載します。送付先の住所や部署名まで記載することが一般的です。加えて、企業名や部署名の場合は敬称として「御中」を付けます。担当者名まで記載する場合は、個人名に「様」を付けましょう。

具体的には、以下の項目を記載するのが一般的です:

・取引先の企業名

・部署名(該当する場合)

・担当者名(該当する場合)

・住所

・電話番号(必要に応じて)

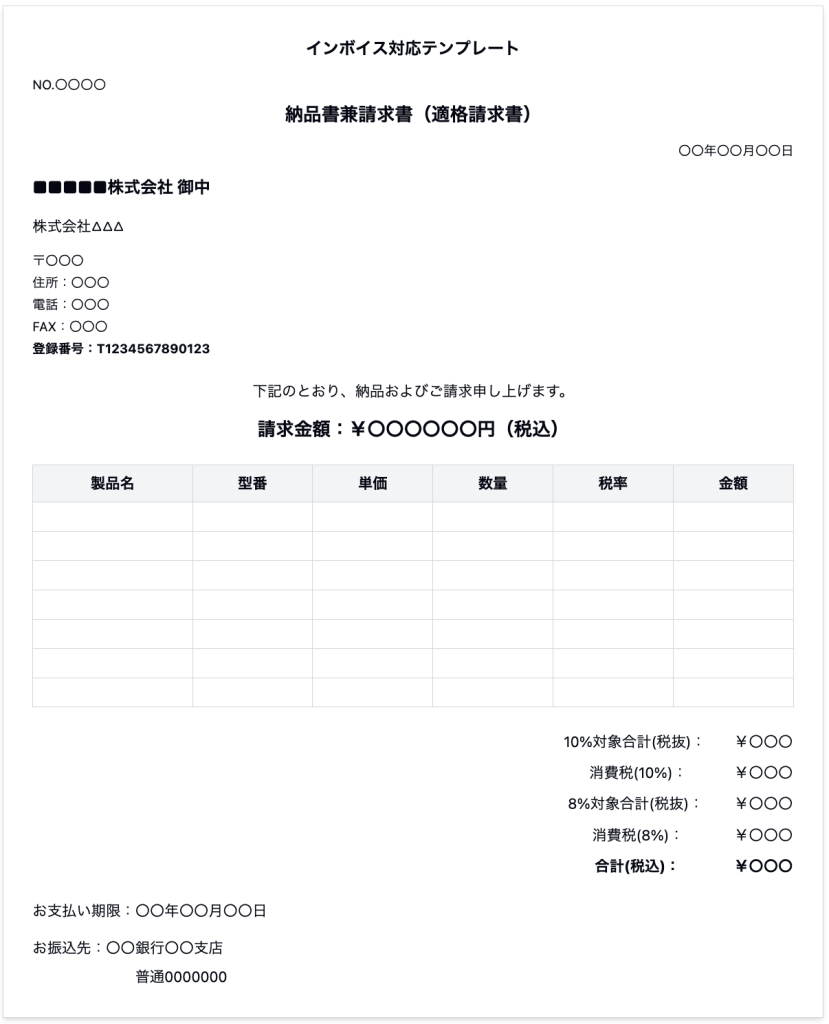

インボイス制度対応の記載項目

2023年10月1日からインボイス制度が開始されました。取引先からインボイス(適格請求書)の発行を求められた場合、納品書兼請求書をインボイスとして発行することもできます。ただし、納品書兼請求書をインボイスとして発行する場合は、一定の要件を満たさなければなりません。

登録番号

インボイス制度に対応した納品書兼請求書を発行するためには、適格請求書発行事業者の登録番号を記載する必要があります。登録番号は「T」から始まる数字13桁の番号(T+13桁)で、税務署から通知されます。

登録番号は、書類の上部や発行者情報の近くに明確に記載しましょう。取引先が仕入税額控除を受けるために必要な情報なので、忘れずに記載することが重要です。

税率区分

インボイス制度に対応した納品書兼請求書では、取引内容を税率ごとに区分して記載する必要があります。具体的には、標準税率(10%)と軽減税率(8%)の対象となる商品・サービスを明確に区別し、それぞれの合計金額を記載します。

税率区分を明確にするために、以下のような方法があります:

・商品名の横に「※」などの記号を付けて軽減税率対象品目であることを示す

・税率ごとに商品を分けて記載する

・税率区分の欄を設けて、適用税率を明記する

消費税額

インボイス制度に対応した納品書兼請求書では、税率ごとに区分した消費税額を記載する必要があります。具体的には、標準税率(10%)と軽減税率(8%)それぞれの消費税額を明記します。

消費税額の計算方法には、「積上げ計算」と「割戻し計算」の2つの方法があります。どちらの方法を採用するかは、自社の会計方針に合わせて決定しましょう。

納品書兼請求書のフォーマット例

納品書兼請求書のフォーマット例を紹介します。基本的なテンプレートとインボイス制度に対応したテンプレートの2種類を示します。

納品書兼請求書の電子化

納品書兼請求書は、紙での発行だけでなく、電子化することも可能です。電子化することで、さらなる業務効率化やコスト削減が期待できます。ここでは、納品書兼請求書の電子化について詳しく解説します。

電子化のメリット

納品書兼請求書を電子化することで、様々なメリットが得られます。

ペーパーレス化によるコスト削減

納品書兼請求書を電子化することで、用紙代や印刷費、郵送費などのコストを大幅に削減することができます。特に、発行枚数が多い企業では、大きなコスト削減効果が期待できます。

また、保管スペースも不要になるため、オフィスの有効活用にもつながります。

業務効率の向上

納品書兼請求書を電子化することで、以下のような業務効率の向上が期待できます:

・作成・発行作業の自動化

・送付作業の簡素化

・保管・管理作業の効率化

・データ入力ミスの削減

・承認フローの電子化による迅速化

特に、テンプレートを活用することで、必要事項を入力するだけで簡単に納品書兼請求書を作成できるようになります。

検索性の向上

電子化された納品書兼請求書は、様々な条件で検索することができます。例えば、取引先名や日付、金額などで検索することで、必要な書類をすぐに見つけることができます。

紙の書類の場合、ファイリングの方法によっては検索に時間がかかることがありますが、電子化することでその問題を解決できます。

電子化の方法

納品書兼請求書を電子化する方法はいくつかあります。ここでは、主な方法について解説します。

PDFでの発行

最も簡単な電子化の方法は、納品書兼請求書をPDF形式で作成・発行することです。ExcelやWordなどのソフトウェアで作成した納品書兼請求書をPDFに変換し、メールに添付して送付する方法が一般的です。

PDFは閲覧ソフトが広く普及しており、改ざんも困難なため、電子文書として適しています。

クラウドサービスの活用

クラウド型の請求書発行サービスを利用することで、より効率的に納品書兼請求書を電子化することができます。クラウドサービスでは、以下のような機能が提供されています:

・テンプレートを活用した簡単な作成

・自動計算機能による計算ミスの防止

・取引先情報の管理

・発行履歴の管理

・電子メールでの自動送信

・電子帳簿保存法に対応した保存機能

クラウドサービスを活用することで、納品書兼請求書の作成から送付、保管までの一連の流れを効率化することができます。

電子帳票システムの導入

より本格的に納品書兼請求書の電子化を進めるなら、電子帳票システムの導入がおすすめです。電子帳票システムでは、以下のような機能が提供されています:

・基幹システムとの連携

・複数の配信方法(電子データ、FAX、郵送)への対応

・電子帳簿保存法に準拠した保存機能

・セキュリティ対策

・承認フローの電子化

電子帳票システムを導入することで、納品書兼請求書だけでなく、様々な帳票の電子化を一元的に進めることができます。

電子保存の要件

納品書兼請求書を電子化して保存する場合は、電子帳簿保存法の要件を満たす必要があります。ここでは、主な要件について解説します。

電子帳簿保存法の要件

電子帳簿保存法では、電子取引データの保存方法について、以下のような要件が定められています:

・真実性の確保(改ざん防止措置)

・可視性の確保(ディスプレイ、プリンタ等の備付け)

・検索機能の確保

2022年1月の電子帳簿保存法の改正により、電子取引データの保存方法が緩和され、より柔軟な対応が可能になりました。2025年現在では、さらに要件が緩和され、適切なフォルダ管理やファイル名管理でも対応可能になっています。

真実性・可視性・検索性の確保

電子保存の要件を満たすためには、以下の点に注意する必要があります:

・真実性の確保:データの改ざんや消去を防止するための措置を講じる

・可視性の確保:電子データを画面や紙に出力できるようにする

・検索性の確保:取引年月日、取引先、金額などで検索できるようにする

これらの要件を満たすためには、適切なシステムやソフトウェアを選定することが重要です。

インボイス制度と納品書兼請求書

2023年10月1日から導入されたインボイス制度は、納品書兼請求書の発行にも影響を与えています。ここでは、インボイス制度と納品書兼請求書の関係について詳しく解説します。

インボイス制度の概要

インボイス制度(適格請求書等保存方式)は、複数税率に対応した消費税の仕入税額控除の方式です。事業者が消費税を正確に納付するために、売手が買手に対して正確な適用税率や消費税額等を伝えるための制度として導入されました。

インボイス制度では、仕入税額控除を受けるためには、適格請求書発行事業者から交付された適格請求書の保存が原則として必要となります。適格請求書がない仕入れや経費については、原則として仕入税額控除ができません。

納品書兼請求書をインボイスとして発行する場合の要件

納品書兼請求書をインボイス(適格請求書)として発行する場合は、以下の要件を満たす必要があります。

必須記載事項

適格請求書として認められるためには、納品書兼請求書に以下の事項を記載する必要があります:

1.適格請求書発行事業者の氏名または名称及び登録番号

2.取引年月日

3.取引内容(軽減税率の対象品目である旨)

4.税率ごとに区分して合計した対価の額

5.適用税率

6.消費税額等

7.書類の交付を受ける事業者の氏名または名称

これらの記載事項を満たさない場合、取引先は仕入税額控除を受けることができなくなる可能性があるため、正確に記載することが重要です。

記載方法の注意点

納品書兼請求書をインボイスとして発行する際の記載方法について、以下の点に注意しましょう:

・登録番号:「T」から始まる13桁の番号を正確に記載する

・取引内容:軽減税率の対象品目には、その旨を明記する(例:「※」などの記号を付ける)

・税率区分:標準税率(10%)と軽減税率(8%)の対象となる商品・サービスを明確に区別する

・消費税額:税率ごとに区分した消費税額を明記する

また、簡易インボイスを発行できる事業者(小売業、飲食店業、タクシー業など)の場合は、一部の記載事項を省略することができます。

インボイス制度対応の実務ポイント

インボイス制度に対応した納品書兼請求書を発行するための実務ポイントについて解説します。

システム対応

インボイス制度に対応した納品書兼請求書を発行するためには、システムの対応が必要です。具体的には、以下のような対応が必要になります:

・適格請求書発行事業者の登録番号を記載できるようにする

・税率ごとに商品・サービスを区分できるようにする

・税率ごとの消費税額を自動計算できるようにする

・インボイス制度に対応したテンプレートを用意する

既存のシステムをカスタマイズするか、インボイス制度に対応した新しいシステムを導入するかを検討しましょう。

業務フローの見直し

インボイス制度に対応するためには、業務フローの見直しも必要です。具体的には、以下のような点を検討しましょう:

・取引先の適格請求書発行事業者の登録状況を確認する方法

・軽減税率の対象品目を識別する方法

・適格請求書の記載事項を確認するチェック体制

・適格請求書の保存方法

業務フローを見直すことで、インボイス制度への対応をスムーズに進めることができます。

納品書兼請求書発行時の注意点

納品書兼請求書を発行する際は、いくつかの注意点があります。ここでは、納品書兼請求書を発行する際の具体的な注意点について解説します。

取引年月日の確認

納品書兼請求書を作成・発行する際は取引年月日の扱いについて確認しておくことが大切です。前述のとおり、納品書兼請求書に記載する取引年月日は、出荷日を記載することが多くなっています。ただし、取引先の要望で商品の到着日や検収日を記載するケースもあります。

書類の日付は代金の支払い日に影響することもあるため、具体的な日付は事前に取引先に確認しておくと良いでしょう。事前に確認することで、再発行の手間も省けます。

送付先の確認

納品先と請求先が異なることもあるため、事前に書類の送付先を確認しておくことも重要です。納品書兼請求書は経理部門に送ることが一般的ですが、取引先によっては納品先に送ることもあります。

このあたりの扱いを確認せずに書類を送付してしまうと、後でトラブルになる場合もあるため注意が必要です。事前に取引先に送付先を問い合わせ、問題がないか確認してから発送手続きを進めていきましょう。

納品物との同時送付

納品書兼請求書は、商品を納品するタイミングで一緒に送るケースが多く見られます。これは、納品書兼請求書がその名のとおり納品書の役割を兼ねており、納品物を確認する際に必要になるためです。実際に商品やサービスを納品する前に送付してしまわないよう、送付するタイミングには注意しましょう。

取引先から具体的に送付方法や送付先、送付のタイミングを指定された場合は、それに従うこともあります。

記載内容の正確性

納品書兼請求書は取引の証拠となる重要な書類であるため、記載内容の正確性が求められます。特に、以下の点に注意しましょう:

・取引先の名称や住所の正確な記載

・商品名や数量、単価の正確な記載

・消費税の計算の正確性

・合計金額の正確な記載

・支払条件の明確な記載

記載内容に誤りがあると、取引先との信頼関係に影響を与えるだけでなく、支払いの遅延や税務上の問題を引き起こす可能性があります。

業種別の対応ポイント

業種によって、納品書兼請求書の発行に関する対応ポイントが異なります。ここでは、主な業種別の対応ポイントについて解説します。

小売業・卸売業

小売業や卸売業では、商品の納品が頻繁に行われるため、納品書兼請求書の発行も多くなります。以下の点に注意しましょう:

・商品の型番や品名、数量の正確な記載

・返品や交換があった場合の対応方法

・軽減税率の対象品目の明確な区分

・納品書兼請求書の送付タイミング

特に、食品を扱う小売業や卸売業では、軽減税率の対象品目と標準税率の対象品目が混在することが多いため、税率区分を明確にすることが重要です。

サービス業

サービス業では、物理的な納品物がないケースが多いため、納品書兼請求書の発行タイミングや内容に注意が必要です。以下の点に注意しましょう:

・サービス内容の明確な記載

・サービス提供期間の明確な記載

・成果物がある場合はその内容の記載

・継続的なサービスの場合の請求サイクルの明確化

特に、コンサルティングやデザイン、システム開発などのサービス業では、成果物の内容や納品条件を明確にすることが重要です。

製造業

製造業では、受注生産や見積もりに基づく取引が多いため、納品書兼請求書の内容と見積書や注文書との整合性が重要です。以下の点に注意しましょう:

・見積書や注文書との整合性の確保

・製品の仕様や型番の正確な記載

・納期の遵守と納品日の正確な記載

・検収条件の明確化

特に、大型の製造物や特注品の場合は、納品条件や検収条件を明確にすることが重要です。

納品書兼請求書の管理方法

納品書兼請求書を適切に管理することは、スムーズな経理処理や税務対応のために重要です。ここでは、納品書兼請求書の管理方法について詳しく解説します。

紙での管理方法

紙の納品書兼請求書を管理する場合は、以下のポイントに注意しましょう。

ファイリングのポイント

紙の納品書兼請求書を効率的に管理するためには、適切なファイリング方法が重要です。以下のようなファイリング方法があります:

・取引先別:取引先ごとにファイルを分ける方法

・日付順:発行日や取引日の順にファイリングする方法

・取引種類別:商品やサービスの種類ごとにファイリングする方法

・金額別:取引金額の大小でファイリングする方法

どの方法を選ぶかは、自社の業務フローや参照頻度によって異なります。最も参照頻度の高い条件でファイリングすると、検索効率が向上します。

また、インデックスやラベルを活用することで、必要な書類をすぐに見つけることができるようになります。

保管期間と廃棄

納品書兼請求書の保管期間は、法人税法で7年間と定められています。ただし、欠損金繰越控除を受ける事業年度や、青色申告書を提出せず災害損失金額が生じた事業年度は10年間の保管が必要です。

保管期間が経過した納品書兼請求書は、適切に廃棄する必要があります。個人情報や機密情報が含まれる場合は、シュレッダーで裁断するなど、情報漏洩を防止する措置を講じましょう。

電子データでの管理方法

納品書兼請求書を電子データで管理する場合は、以下のポイントに注意しましょう。

フォルダ構成

電子データの納品書兼請求書を効率的に管理するためには、適切なフォルダ構成が重要です。以下のようなフォルダ構成が考えられます:

・年度別→月別→取引先別:年度、月、取引先の階層でフォルダを作成する方法

・取引先別→年度別→月別:取引先、年度、月の階層でフォルダを作成する方法

・取引種類別→年度別→月別:取引種類、年度、月の階層でフォルダを作成する方法

どの方法を選ぶかは、自社の業務フローや参照頻度によって異なります。最も参照頻度の高い条件を上位階層にすると、検索効率が向上します。

バックアップ

電子データの納品書兼請求書は、定期的にバックアップを取ることが重要です。ハードディスクの故障やランサムウェアなどのサイバー攻撃によってデータが失われるリスクがあるため、以下のようなバックアップ方法を検討しましょう:

・外部ハードディスク:定期的に外部ハードディスクにコピーする方法

・クラウドストレージ:クラウドストレージにアップロードする方法

・NAS(Network Attached Storage):社内ネットワーク上のストレージにバックアップする方法

バックアップは定期的に行い、バックアップデータの動作確認も行うことをお勧めします。

セキュリティ対策

電子データの納品書兼請求書には、取引先情報や金額情報など、機密性の高い情報が含まれています。そのため、以下のようなセキュリティ対策を講じることが重要です:

・アクセス制限:閲覧・編集権限を適切に設定する

・パスワード保護:ファイルやフォルダにパスワードを設定する

・暗号化:重要なデータを暗号化する

・ウイルス対策:ウイルス対策ソフトを導入・更新する

・ログ管理:アクセスログを記録・管理する

特に、個人情報保護法や会社法などの法令遵守の観点からも、適切なセキュリティ対策が求められます。

管理業務の効率化ツール

納品書兼請求書の管理業務を効率化するためのツールについて解説します。

@Tovasの活用方法

コクヨの電子帳票配信システム『@Tovas』は、納品書兼請求書などの帳票書類を電子化して送付できるクラウドサービスです。@Tovasの主な特徴と活用方法は以下の通りです:

・複数の配信方法:電子データ、FAX、郵送の3つの方法で配信可能

・電子帳簿保存法対応:「アーカイブ電子帳簿保存法オプション」がJIIMA認証を取得

・基幹システム連携:既存の基幹システムとの連携機能

・セキュリティ対策:高度なセキュリティ対策を実装

@Tovasを活用することで、納品書兼請求書の作成から送付、保管までの一連の流れを効率化することができます。特に、取引先によって配信方法を選択できる点は、@Tovasの大きな強みです。

その他のツール比較

納品書兼請求書の管理業務を効率化するためのツールは、@Tovas以外にも様々なものがあります。以下に、主なツールの特徴を比較します:

・クラウド型請求書発行システム:簡単な操作で請求書を発行できるが、納品書兼請求書の対応は限定的

・会計ソフトの請求書発行機能:会計処理と連携できるが、配信方法が限られる

・EDI(電子データ交換)システム:大量の取引に適しているが、導入コストが高い

・電子帳票配信システム:様々な帳票に対応できるが、使いこなすには学習が必要

自社の業務内容や取引先の状況に応じて、最適なツールを選定することが重要です。

まとめ:納品書兼請求書活用のポイント

納品書兼請求書は、納品書と請求書を1枚で発行・送付できるため、コスト削減や業務効率化につながります。納品のタイミングで一緒に送付することが多いですが、書類の日付や送付先の扱いは事前に取引先に確認しておきましょう。さらなる業務効率化を望むなら、納品書兼請求書を電子化して送付することもおすすめです。

業務効率化への貢献

納品書兼請求書を活用することで、以下のような業務効率化が期待できます:

・書類作成の工数削減

・送付作業の簡素化

・保管・管理の効率化

・検索・参照の容易さ

・コスト削減

特に、電子化することで、さらなる業務効率化が期待できます。

@Tovasによるソリューションの紹介

コクヨの電子帳票配信システム『@Tovas』は、納品書兼請求書などの帳票書類を電子化して送付できるクラウドサービスです。WebやFAX、郵送での送信に対応し、セキュリティ性も確保しています。書類の送付にかかる業務負担を軽減できるので、業務の効率化を目指している場合はぜひご利用ください。

@Tovasの主な特徴は以下の通りです:

・複数の配信方法(電子データ、FAX、郵送)に対応

・電子帳簿保存法に準拠した保存機能

・基幹システムとの連携機能

・高度なセキュリティ対策

・インボイス制度に対応した帳票テンプレート

納品書兼請求書の活用と電子化により、業務効率化とコスト削減を実現しましょう。本記事で解説した内容を参考に、自社に最適な方法を選択してください。

@Tovasマーケティング担当(コクヨ株式会社)