商品券やギフト券の仕訳方法5パターン!ミスしないための注意点も解説【2025年最新版】

公開日:2025年4月18日 更新日:2026年1月6日

商品券やギフト券などの金券類は、使用意図によって勘定科目が異なるだけでなく、原則として購入時と使用時の両方で仕訳が必要です。さらに、インボイス制度が本格化した2025年においては、消費税の取り扱いにも特に注意が必要となっています。金券類の管理には適切な処理が求められることから、経理担当者の負担は決して軽くありません。

本記事では、商品券やギフト券の仕訳方法を5つのパターンに分けて詳しく解説します。2025年最新の消費税の取り扱いやインボイス制度への対応方法も含め、金券類の処理に困った際にぜひ参考にしてください。

ご利用件数6,000件以上!コクヨの@Tovasは帳票発行業務の改善・効率化・コスト削減を実現!

目次

商品券やギフト券などの金券類とは

商品券やギフト券を合わせて金券類と呼びます。これらは紙幣ではないものの、紙幣と同じように金銭的価値があるチケットのことです。金券類に含まれるチケットの種類は時と場合によって異なりますが、経理に関わる主な金券類は以下のようなものが挙げられます。

・クレジット系ギフト券(クレジットカード会社が発行するギフト券)

・百貨店やスーパーの商品券

・旅行券

・図書カード

・プリペイドカード

・郵便切手

・収入印紙

これらの中でも、郵便切手や収入印紙は社内で使用する機会も多いでしょう。また、商品券やギフト券は社外への贈答品や社員のインセンティブとして購入されることが一般的です。2025年現在、これらの金券類はデジタル化が進み、電子商品券やデジタルギフトカードなども普及していますが、会計処理の基本的な考え方は従来の紙の金券類と変わりません。

商品券やギフト券の経費計上の基本

事業に関係する場合に限り、商品券やギフト券は経費として計上できます。これは事業に関わる収入印紙が経費計上できるのと同じ原理です。ただし、2025年のインボイス制度完全施行下では、商品券やギフト券を経費計上する際にいくつかの重要な注意点があります。

まず、購入時と使用時にそれぞれ別の仕訳が必要です。さらに自社用か贈答用かという目的によっても仕訳の区分が異なります。漫然と使うことはできないので、事業に関係して商品券を使う際は使用理由をはっきりさせることが重要です。

加えて、金券類はお金と同じ性質を持つため、管理や使用に細心の注意を払う必要があります。例えば期末に金券類が残っている場合は在庫として処理する、不正利用や過剰購入を防ぐため在庫も厳密に管理するなどの対応が求められます。インボイス制度下では、特に消費税の取り扱いに注意が必要です。商品券やギフト券は会計上適切な処理が求められるため、以下で注意点や具体的な仕訳方法を詳しく確認していきましょう。

【パターン1】社内用に商品券を買った場合の仕訳方法

社内用に商品券を購入した場合、買っただけでは経費として計上できません。購入時と使用時それぞれの仕訳方法について詳しく確認しましょう。

商品券を購入したとき

社内での使用を目的として商品券を購入した場合、買った時点では経費として計上できません。これは、購入時点の金券類は金銭と同様に使い道の自由な資産として考えられるためです。

まず、商品券を定価で購入した場合について考えましょう。この場合は「商品券」または「他店商品券」として資産計上します。例えば、3,000円分の商品券を購入した場合は以下のように記帳します。

ちなみに「商品券」は自社で発行した商品券、「他店商品券」はデパートなど他の店が発行した商品券を指します。また、2025年現在でも自社用に商品券を購入する場合は消費税がかからないので、計上の際は注意しましょう。国税庁の見解では、商品券やギフト券は「物品切手等」として非課税取引に分類されています。

他にも、金券ショップなどで定価よりも安く商品券を購入するケースもあるでしょう。この場合、額面と購入金額の差額は雑収入としてカウントされます。購入金額ではなく額面を基準とする点に注意しましょう。例えば、額面3,000円の商品券を2,500円で購入できた場合の記載方法は以下のとおりです。

商品券を使用したとき

商品券は使ったときに初めて経費として計上されます。勘定科目は使い道に合わせて消耗品費、事務用品費、文房具費などから選びます。

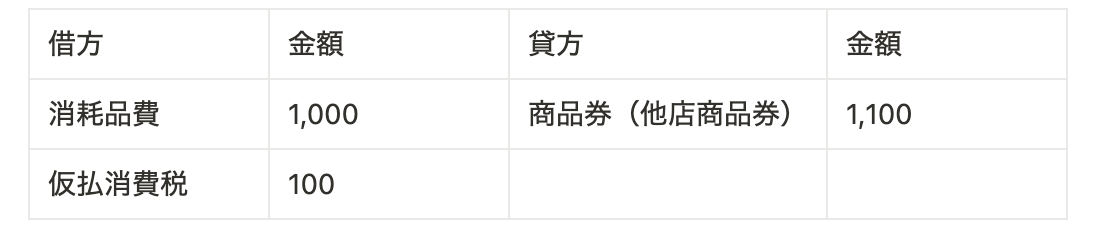

商品を購入する際は消費税がかかるので、税抜経理をしている場合はこちらの金額も仮払消費税として計上します。例えば、1,100円分のコピー用紙(うち消費税額100円)を商品券で購入した場合は以下のように記載します。

2025年のインボイス制度完全施行下では、仕入税額控除を受けるためには適格請求書(インボイス)の保存が必要です。商品券で購入した場合でも、適格請求書発行事業者から適格請求書を受け取ることで、消費税の仕入税額控除を受けることができます。

なお商品券で物品を購入するとき、使用目的は一般常識に照らし合わせて妥当な範囲でなくてはいけません。極端に高額な商品を全額商品券などで購入した場合、不正経理を疑われる可能性もあるのでなるべく避けましょう。

商品券を従業員へ贈ったとき

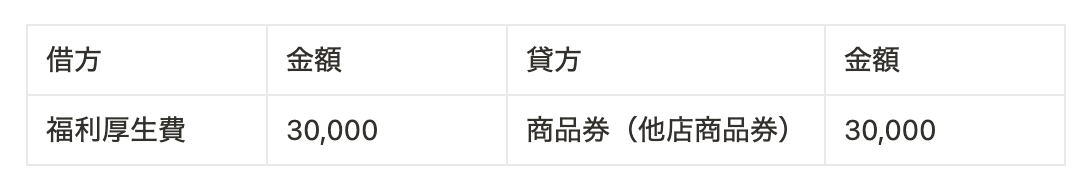

購入した商品券を従業員に贈る場合、勘定科目は福利厚生費または給与がふさわしいでしょう。福利厚生費として商品券を贈る場合、以下の条件を満たす必要があります。

・全社員を対象としている

・社会通念上妥当な金額である(極端に高額ではない)

例えば従業員に子どもが生まれ、出産祝い金として商品券を渡すケースを仮定します。子どもが生まれれば全社員が受け取れるチャンスがあるため、こちらは福利厚生費として計上できるでしょう。

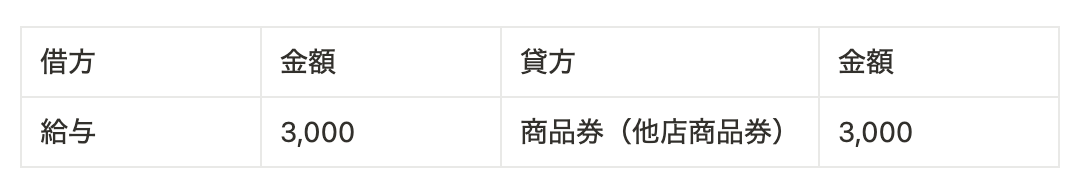

また、社員への報奨金を3,000円支払った場合は以下のように記載します。なお、給与として商品券を渡す場合は原則として源泉所得税の対象となります。2025年現在でも、この取り扱いに変更はありません。

また、社員への報奨金を3,000円支払った場合は以下のように記載します。なお、給与として商品券を渡す場合は原則として源泉所得税の対象となります。2025年現在でも、この取り扱いに変更はありません。

【パターン2】社外への贈答用に商品券を購入した場合の仕訳方法

贈答用に購入した場合はすでに使用目的が決まっているので、買った時点で経費として計上できます。金券ショップで安く購入した場合など、各条件での仕訳の仕方を以下で確認します。

商品券を購入したとき

贈答用に購入した商品券は目的ごとに勘定科目が異なります。社外への贈答や景品、陳謝など、相手がはっきり決まっている場合は接待交際費として計上しましょう。また商品のプロモーションなどを目的として不特定多数に配る場合は広告宣伝費とします。

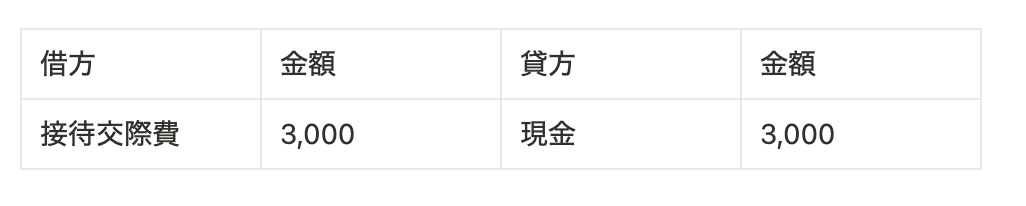

贈答用として商品券3,000円分を購入した場合は以下のように記載します。

このとき、以下の2点に注意しましょう。

このとき、以下の2点に注意しましょう。

・勘定科目が商品券(他店商品券)にならない

・消費税がかからない

2025年のインボイス制度下でも、商品券の購入自体は非課税取引であるため、消費税はかかりません。ただし、接待交際費や広告宣伝費として計上した場合、法人税の計算上、接待交際費の損金算入限度額の計算に含まれる点に注意が必要です。

商品券を贈ったとき

購入時にすでに経費として計上されているため、商品券を実際に相手に贈ったときは特別の仕訳は不要です。ただし使用予定の商品券が残っている場合は在庫管理を行い経費から除外しなくてはなりません。また期末まで余っている場合は同様に期末処理も行います。

商品券は金銭と同様の資産のため、厳密な管理が求められます。まだ使っていない商品券の仕訳方法は次項で詳しく確認しますので、参考にしてください。

商品券を使わなかったとき

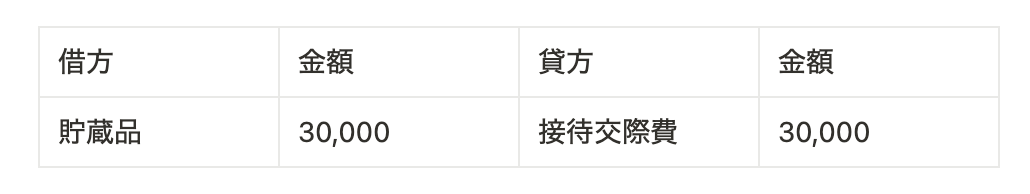

贈答用として購入した商品券は一度経費として計上しているため、決算期まで使わずに残っている場合は在庫として処理しなければいけません。経費から取り除くときは貯蔵品の勘定科目を使います。貯蔵品は、商品券などの金券類や、段ボール・コピー用紙などの未使用の消耗品のうち、一定量以上が残っている場合に決算時に資産として振り替える項目を指します。

贈答用の商品券30,000円分が残っていた場合、以下のように仕訳します。今回はサービスに対して商品券を使ったわけではないため消費税は計上しません。

2025年のインボイス制度下では、期末に残った商品券の処理を適切に行うことが特に重要です。不適切な処理は税務調査の際に指摘される可能性があります。

2025年のインボイス制度下では、期末に残った商品券の処理を適切に行うことが特に重要です。不適切な処理は税務調査の際に指摘される可能性があります。

【パターン3】商品券を受け取った場合の仕訳方法

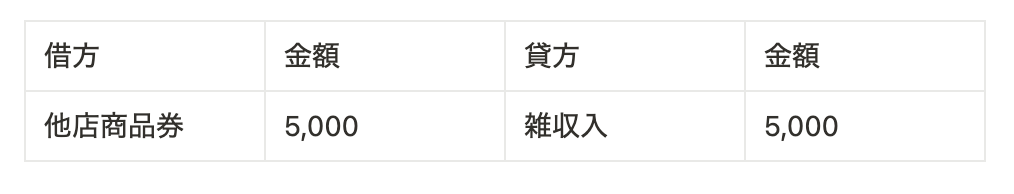

お歳暮やお中元などで商品券を受け取った場合、資産が増加したことになるため、記帳する必要があります。

受け取った商品券は雑収入として計上します。これは原則非課税のため、帳簿には税金の記載は不要です。少額な金額は会計処理から漏れやすいため、商品券を受け取った時点ですぐに記帳することをお勧めします。

もらった商品券を使うときは自社用の商品券を使うときと同じように処理しましょう。例えば消耗品をもらった商品券で購入した場合以下のように記帳します。

2025年のインボイス制度下では、商品券を受け取った場合でも、その後の使用時には適格請求書の保存が必要です。商品券で支払ったとしても、適格請求書発行事業者から適格請求書を受け取ることで、消費税の仕入税額控除を受けることができます。

【パターン4】商品券を販売した場合の仕訳方法

自社で店舗を経営している場合、取引先に対して商品券を発行する場合もあります。商品券は発行した時点で商品を引き渡す義務が生じるため、店舗側から見れば発行した商品券は負債と言えます。このため、商品券を販売した時点では売上は発生しません。商品を引き渡したときに初めて売上が生まれる点に注意しましょう。

商品券を販売した場合、会計上は発行時と交換時に仕訳が必要です。まず発行時は額面と同額の負債が発生したと考えます。5,000円の商品券を発行した場合の仕訳は以下のとおりです。

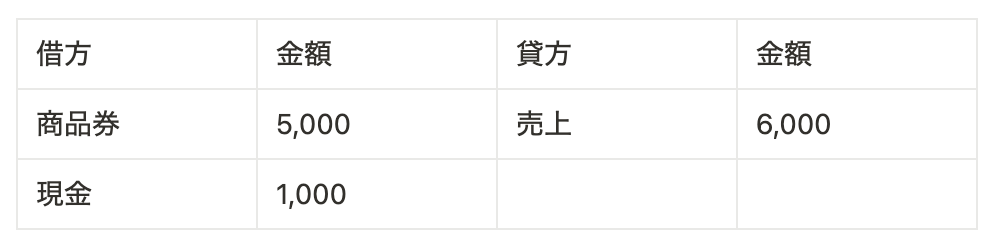

また顧客が商品券を使って商品を購入した(店舗側が商品を引き渡した)場合は以下のように記帳します。今回は6,000円の商品を商品券5,000円と現金1,000円を併用して購入したケースを考えます。

上記のように、最初に負債を受け取ってあとから売上を計上するという考え方は前受金の処理と似ています。経理に特有の考え方ですので、会得しておくと他の処理を理解する際にも役立つでしょう。

2025年のインボイス制度下では、商品券の発行自体は非課税取引ですが、商品券と引き換えに商品やサービスを提供する際には、適格請求書の発行が必要となります。適格請求書発行事業者は、商品券での支払いであっても、適格請求書の発行義務があります。

【パターン5】他店が発行した商品券で商品を販売した場合の仕訳方法

自店舗で発行した商品券以外にも、クレジットカード会社やデパートが発行した商品券を扱う場合もあるでしょう。地域通貨など共通商品券と引き換えに商品やサービスを販売したときは、他店商品券の勘定科目を使いましょう。

他店商品券も自社の商品券と同様、商品を引き渡したときに売上が発生します。しかし自社商品券が最初に負債になってからあとで帳消しになる反面、他店商品券の場合は受け取った時点では資産になり、現金化したときに資産が減少すると考えます。

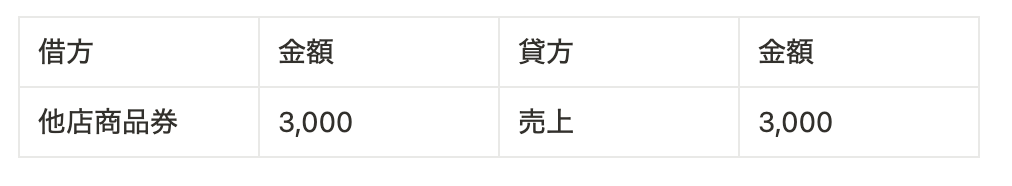

具体的な仕訳を確認しましょう。まずは他店商品券3,000円を受け取り、同額の商品を受け渡したときの処理は以下のとおりです。この時点で現金はまだ手元にありませんが、現金を引き換える権利(資産)を得たと考え売上で計上します。

次に、他店商品券を清算して現金を受け取ります。この時点では資産の形が「他店商品券」から「現金」へと変わるだけであり、売上自体はすでに商品引渡し時に計上済みのため、あらためて売上計上する必要はありません。

2025年のインボイス制度下では、他店商品券を受け取った場合でも、商品やサービスの提供時に適格請求書の発行が必要です。適格請求書発行事業者は、支払い方法に関わらず、適格請求書の発行義務があります。

商品券の経費処理でミスをしないための注意点

商品券は購入時や使用時にそれぞれ異なる処理をすることから、慣れないうちは扱いに混乱しやすいでしょう。2025年のインボイス制度完全施行下での購入時や管理時の注意点についてまとめました。

使用目的を把握する

商品券は使用目的によって勘定科目が変わります。自社用なのか・社外用なのかはもちろん、社外に贈る際は特定の相手に渡すのか不特定多数に配るのかなど使い方についても事前に把握しておきましょう。

また大前提として、事業に関連しない商品券は経費として認められません。違法な使用を疑われないよう、もし監査が入っても潔白を証明できるよう、現金同様に明朗な処理を心がけましょう。

2025年のインボイス制度下では、特に消費税の取り扱いに注意が必要です。商品券の購入自体は非課税取引ですが、商品券で商品やサービスを購入する際には、適格請求書の保存が仕入税額控除の要件となります。

消費税区分を理解する

商品券は現金と同様に扱える金券のため、購入の際に原則として消費税はかかりません。例えるなら銀行で現金を降ろす際に消費税がかからないことと近いでしょう。このため、購入時は額面どおりに計上します。

しかし商品券を使って自社用の商品やサービスを購入するときは注意が必要です。販売されている商品には消費税が紐づけられており、物を購入するときの商品券は現金や電子マネーと同列で扱われます。そのため帳簿に計上する際も消費税の記載が必須となります。

2025年のインボイス制度下では、適格請求書発行事業者から購入した場合に限り、消費税の仕入税額控除を受けることができます。商品券で支払った場合でも、適格請求書の保存が必要です。

商品券を適切に管理する

商品券を含む金券類は会社の大切な資産です。他の資産同様、厳密かつ適切に管理する必要があります。

具体的な管理方法としては、現金出納帳のように金券類の管理帳簿を作成するやり方があります。このとき、記載者や記載内容について明確なルールを定めることが肝心です。取引に関係のない第三者が見ても分かりやすい管理を心がけましょう。

2025年現在、商品券の発行や管理を簡単に行える電子管理システムも多数登場しています。領収書や請求書のペーパーレス化も進む昨今、コスト削減のためにも導入を検討してはいかがでしょうか。

商品券管理の電子化とペーパーレス化

近年、商品券やギフト券の管理においても電子化・ペーパーレス化が急速に進んでいます。従来の紙の商品券に代わり、電子商品券やデジタルギフトカードの利用が増加しています。これにより、発行・管理・使用のすべての段階でより効率的な処理が可能になっています。

電子管理システムを導入することで、以下のようなメリットが得られます

1. 紛失や盗難のリスク低減

2. 発行・管理コストの削減

3. 使用状況のリアルタイム把握

4. 会計処理の自動化・効率化

5. インボイス制度対応の簡素化

2025年のインボイス制度完全施行下では、適格請求書の発行・保存が義務付けられており、電子化されたシステムを導入することで、これらの対応もスムーズに行うことができます。

コクヨの電子帳票配信システム『@Tovas』は、帳票書類を電子化してWeb上で送付できるシステムです。Web上だけでなく、状況に応じて郵送やFAXで送付することもできます。送付済みの帳票書類は電子帳簿保存法に対応した形での保存が可能です。商品券や金券類の管理だけでなく、帳票書類にかかわる業務全体を効率化できるため、ぜひ導入をご検討ください。

まとめ

商品券やギフト券などお金の代わりとして使えるチケットを金券類と呼びます。金券類は使う目的や使い道によって仕訳方法が細かく規定されているので、間違った方法で記帳しないよう注意が必要です。特に2025年のインボイス制度完全施行下では、消費税の取り扱いに注意が必要です。

本記事で解説した5つのパターンをまとめると

1. 社内用に商品券を買った場合購入時は資産計上、使用時に経費計上

2. 社外への贈答用に商品券を購入した場合購入時に経費計上、未使用分は期末に貯蔵品へ振替

3. 商品券をもらった場合受取時に雑収入計上、使用時は通常の経費処理

4. 商品券を販売した場合発行時は負債計上、交換時に売上計上

5. 他店が発行した商品券で商品を販売した場合受取時に資産計上、清算時に資産減少

商品券を適切に管理するには社内での扱い方を事前に定めておく必要があります。また今後経理書類のペーパーレス化が進むことに合わせ、商品券やギフト券も電子システムで管理しようという動きが加速しています。金券類の管理だけでなく経理作業全体の負担を軽くするためにも、電子化は避けては通れない道でしょう。

コクヨの電子帳票配信システム『@Tovas』は、帳票書類を電子化してWeb上で送付できるシステムです。Web上だけでなく、状況に応じて郵送やFAXで送付することもできます。送付済みの帳票書類は電子帳簿保存法に対応した形での保存が可能です。帳票書類にかかわる業務を効率化できるため、ぜひ導入をご検討ください。

【企業事例:ブラザー販売株式会社様】経理業務の効率化で作業時間を約500分➡約130分へ削減!

商品券の発行や管理を簡単に行える電子管理システムなどで経理業務の効率化を行えることと同様に、請求業務の効率化を図ることでも作業時間の確保ができます。

コクヨの電子帳票配信システム『@Tovas』を導入したブラザー販売株式会社様では、請求書や請求関連明細書などの郵送作業を自動送信のメール通知に切り替えることで、作業時間の約70%、年間費用の約50%など大幅なコストカットが実現しました。

誤請求や誤発送が許されない状況での作業が、導入後は4営業日から1営業日ほどの短縮に成功した他、自動化が進んだこともあってヒューマンエラーの減少にも貢献したとお声をいただいています。

請求書など作業時間の圧縮をすることで、仕訳処理など他経理業務に集中することが可能となります。ブラザー販売株式会社様では、時短を含め大きなコストカットを達成できた事例となりますので、興味のある方は以下リンクのページから資料をすぐにダウンロードいただけます。

▼導入事例【企業事例ブラザー販売株式会社様】

月間約930件の請求関連書を効率化!作業時間の70%以上のコストカットを実現

@Tovasマーケティング担当(コクヨ株式会社)