2022年電子帳簿保存法の改正│保存期間や違反した際の罰則の解説

公開日:2022年10月28日 更新日:2024年6月12日

2022年1月から改正電子帳簿保存法が施行されました。電子データで受け取った請求書などの帳票は、プリントアウトして「紙」の保存は認められず、電子データのままでの保存が必須となります。しかし対応を迫られているものの、具体的に何をすれば良いかわからず、お困りの方も多いのではないでしょうか。本記事では、電子帳簿保存法の改正、電子帳簿保存法に違反した場合の罰則などについて詳しく解説します。

ご利用件数6,000件以上!コクヨの@Tovasは帳票発行業務の改善・効率化・コスト削減を実現!

TOPICS

電子帳簿保存法とは

電子帳簿保存法とは、社会のデジタル化に対応するため、帳簿や決算関係などの書類を電子データで保存することを認めた法律です。電子データでの保存にあたっては、電子帳簿保存法の要件を満たす形で保存しなければなりません。

この法律自体は1998年7月1日に施行されましたが、厳しい要件に対応できない企業も多かったのが実情です。しかし、2022年1月に改正電子帳簿保存法が施行され、改正前に比べると要件がかなり緩和されました。多くの企業で電子データによる保存を導入しやすくなったため、さらに電子データでのやり取りが普及する可能性があります。改正を機に電子データでの保存へ切り替えを検討しても良いでしょう。

2022年電子帳簿保存法の主な改正点

帳票の電子化を進めるにあたっては、改正電子帳簿保存法の内容を把握しておくことが大切です。

ここでは2022年に施行された改正電子帳簿保存法について、主な改正点をピックアップし解説します。

事前承認制度の廃止

大きな改正点として、事前承認制度が廃止された点が挙げられます。電子帳簿保存法の改正前は、電子データの保存にあたっては、原則として3カ月前までに、管轄の税務署長による承認を受けるのが必須でした。つまり、かなり早い段階から税務署に承認申請書や添付書類を提出しなければならないため、実際に電子保存を始めるまで時間がかかるという弊害があったのです。

しかし、改正に伴い事前承認制度が廃止されたため、承認申請書や添付書類の提出が不要になりました。要件さえ満たせば、承認がなくても証憑書類の電子保存を始められます。事前承認制度の廃止は、事務処理上の負担を減らすための意味合いもあるのです。

タイムスタンプの要件緩和事前承認制度の廃止

電子帳簿保存法の改正により、タイムスタンプの要件も緩和されました。タイムスタンプとは、電子化された文書が原本であるのを証明する技術です。タイムスタンプにより、以下の2つが証明されます。

1.打刻時点で電子データが存在している

2.打刻時点以降に電子データが改ざんされていない

わかりやすくするために、改正前と改正後の要件の違いを表にまとめました。

改正によりタイムスタンプの付与期限が大幅に延びた上に、受領者の署名も不要となったため、電子データを扱いやすくなっています。

データ保存の義務化

一方、電子帳簿保存法の改正により、データの保存方法が厳格化された点にも注意する必要があります。

改正前であれば、電子取引で授受した帳票書類は、プリントアウトして紙ベースで保存ができました。しかし、改正後はプリントアウトして紙ベースで保存することは認められなくなっています。データで受け取った場合はデータのままで保存することが義務化されました。

ただし、データ保存に関しては2023年12月31日まで宥恕措置が取られています。実際に全社をあげてデータで保存をするためには、社内ルールの策定や保存先となるハードディスク、サーバーの確保などの準備が必要になるためです。

検索性の要件緩和

検索性の要件が緩和されたことも、電子帳簿保存法の改正点として着目すべき点です。国税関係の書類を電子データで保存する場合、必要な情報を探せるよう、一定の検索機能を備えなければなりません。

改正前は、取引年月日、勘定科目、取引金額、その他の帳簿の種類に応じた主要な記録項目により検索できることが要件となっており、かなり細かく決められていました。しかし、改正後の記録項目は、取引年月日、金額、取引先の3つに限定されています。さらに、小規模な事業者(中小企業、個人事業主など)で、税務署からのダウンロードの求めに応じられるようにしている場合は、検索機能も不要です。

適正事務処理要件の廃止

さらに、改正電子帳簿保存法では適格事務処理要件が廃止され、電子データでの保存のハードルが低くなりました。

改正前は、社内規定の整備や相互けん制、定期的な検査などの適性事務処理要件が定められていました。スキャナ保存の不正防止のために定められていた要件ですが、複数の担当者の対応が前提となり、従業員の少ない企業では運用が難しかった可能性もあります。

改正後は要件が廃止されて定期検査も行われなくなったため、スキャナ保存後は原本を廃棄することが可能です。また、相互けん制も廃止されたため、担当者が1名でも対応できるようになりました。

経理・税務関係書類の保存期間

経理・税務関係書類の保存期間は、書類の種類によって異なります。法律で保存期間が定められている場合は特に注意が必要です。ここでは、保存期間別に解説します。

永久保存すべき書類

永久保存すべき書類の具体例は、以下のとおりです。

・決算に関する書類

・申告書

・定款

・株主名簿

・登記関連書類

・年次予算や中長期予算に関する書類

上記の書類は法律で永久保存すべきと明確に定められているわけではありません。しかし、これらの書類は企業にとって重要な書類でもあるため、事業を継続している限りは保存するのが妥当と考えられています。社内で保存方法のルールを決め、永年にわたり保管できるようにしておくのが一般的です。

10年間保存する書類

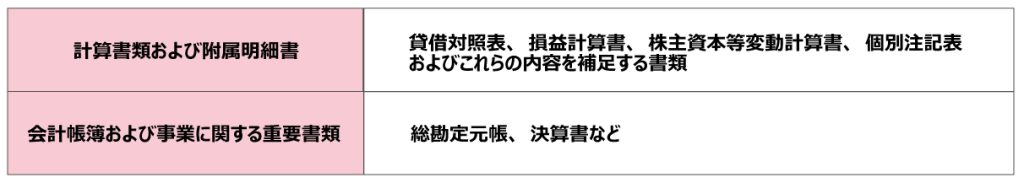

10年間保管すべき書類は以下の2つです。

・計算書類および附属明細書

・会計帳簿および事業に関する重要書類

これらの書類は会社法において明確に保存期間が定められています(会社法第432条第2項、同435条第4項)。具体的には以下の書類が該当するため、事前に把握しておきましょう。

7年間の保存が必要な書類

帳簿(仕訳帳、現金出納帳など)や証憑書類(契約書、領収書、注文書など)は、法人税法に基づき7年間の保存が義務付けられています。

なお、青色申告書を提出した事業年度で欠損金額(青色繰越欠損金)が生じた事業年度、または青色申告書を提出しなかった事業年度で災害損失欠損金額が生じた事業年度においては、10年間の保存が必要です。法人税法では貸借対照表や損益計算書、総勘定元帳も7年間の保存が義務となっています。

しかし、会社法では10年間の保存が義務付けられているため、7年が経過した後も引き続き保存しておかなければなりません。

5年間の保存が必要な書類

経理・税務関係の書類の中には、5年間の保存が必要な書類もあります。具体例をいくつか挙げます。

・監査報告書(本店備え置き用)

・会計参与が備え置くべき計算書類、附属明細書、会計参与報告(会計参与設置会社の場合)

・金融機関等が保存する非課税貯蓄申込書

・金融機関等が保存する海外転勤者の財産形成非課税住宅貯蓄継続適用申告書

・金融機関等が保存する退職等に関する通知書

なお、書類ごとに起算日が異なるため注意してください。例えば、監査報告書(本店備え置き用)の場合、起算日が「株主総会の1週間(取締役会設置会社は2週間)前の日」となっています。

電子帳簿保存法に対応するには?

電子帳簿保存法の改正により、従来の「紙に印刷して保存する」方法が大幅に制限を受けることになります。これに伴い、社内での業務のあり方も変わるはずです。円滑に対応を進めるために意識すべきポイントを解説します。

対象となる取引の状況を確認する

まず、電子保存が必要となる取引がどのくらいあるのかを確認しましょう。具体的には、請求書・見積書など証憑類を種類ごとに分類し、以下の点について調査を行います。

・書類の授受(郵送かメールか等)

・保存の方法(PDFかEDIか紙か等)

・保存場所

・ファイル名やシステム名の状況

・一定期間における取引件数

・関係部門

本来はすべての部門で確認する必要があります。しかし、すべてを一度に行うのは現実的ではありません。最初は経理部門から始め、徐々に対象を広げていくという流れにするとスムーズに進められるはずです。一通り状況を把握した上で、データ保存のみにするのか、データと紙の両立てで保存するのか、基本的な方針を決定しましょう。

保存方法を決定する

次に具体的な保存方法の決定に移ります。書類の保存を電子化する場合、以下の要件を満たさなくてはいけません。

・保存場所に、電子計算機(パソコン等)、プログラム、ディスプレイ、プリンタ及びこれらの操作マ

ニュアルを備え付け、画面・書面に整然とした形式及び明瞭な状態で速やかに出力できること

・電子計算機処理システムの概要書を備えつけること

・検索機能を確保しておくこと

①取引年月日、取引金額、取引先に限定した記録項目により検索できること

②日付又は金額の範囲指定により検索できること

③二つ以上の任意の記録項目を組み合わせた条件により検索できること

なお、データの真実性を担保するための措置は、以下の4つから選択します。

1.タイムスタンプが付された後、取引情報の授受を行う

2. 取引情報の授受後、速やかに(またはその業務の処理に係る通常の期間を経過した後、速やかに)

タイムスタンプを付すとともに、保存を行う者又は監督者に関する情報を確認できるようにしておく

3. 記録事項の訂正・削除を行った場合に、これらの事実及び内容を確認できるシステムまたは記録事項の

訂正・削除を行うことができないシステムで取引情報の授受及び保存を行う

4. 正当な理由がない訂正・削除の防止に関する事務処理規定を定め、その規定に沿った運用を行う

また、電子データの保存先も決めなければなりません。データが多いと社内フォルダでの保存が難しいため、システムの導入も検討しましょう。

業務フローを見直す

書類の保存を電子化する場合は、業務フローの見直しも必要になります。

例として、承認フローを考えてみましょう。電子取引データを印刷し、紙で回覧する場合、印刷の手間や紙・インク代がかかります。しかし、これらをデジタル化し、オンライン上で回覧・承認を完結させれば、はるかに業務が効率化されるはずです。

できれば電子データの受領や承認、仕訳入力、電子データの保存までを一気通貫でデジタル化するのが望ましいでしょう。さらに、会計システムや支払管理システムなどさまざまなシステムを連携し、自動入力がなされるようにしておくと効果的です。従業員による手動入力が減らせるため、ミスの軽減にもつながります。

電子帳簿保存法に違反した場合の罰則

電子帳簿保存法に違反した場合、さまざまなペナルティが科されます。あらかじめ罰則の内容を知り、抵触しないように気をつけましょう。主な3つの罰則について、詳しく解説します。

青色申告の承認取り消し

電子帳簿保存法に違反した場合、青色申告の承認が取り消される可能性があります。

青色申告とは、日々の取引を記録するために一定の帳簿を備え、記帳し、その記録に基づいて確定申告を行う制度のことです。青色申告を行うと以下のような税制上の恩恵が受けられます。

・最大65万円の特別控除の適用

・欠損金の控除繰り越し

・特別償却

・少額減価償却資産の取得価額の損金算入

しかし青色申告が取り消されてしまうと、これらの恩恵はまったく受けられなくなります。税負担が一気に増えるため要注意です。実際に取り消されるかどうかは個々の状況により判断されますが、注意するに越したことはないでしょう。

推計課税されるおそれがある

電子帳簿保存法への違反により、推計課税される可能性がある点にも注意しましょう。推計課税とは、税務調査の際に必要な書類を提示しなかったなどの理由がある場合、売上や金額などを見積もって計算し、その金額を元に納税額を決める制度です。電子データの保存方法が電子帳簿保存法の要件を満たさなかった場合は、推計課税が適用される可能性があります。

加えて、延滞税などの追徴課税が行われることもあるでしょう。延滞税を科せられた場合、本来納めるべき税額に最大で年率14.6%で計算した額が上乗せされるため、税負担がかなり重くなります。事業の継続にも影響する可能性があるため十分な注意が必要です。

会社法の保存義務違反になるおそれがある

電子帳簿保存法に違反したことにより、会社法の保存義務違反になる可能性も出てきます。文中でも触れたとおり、帳簿や書類の保存については、電子帳簿保存法だけでなく会社法による規定も守られなければなりません。

そのため、会社法に規定された保存義務に違反していると判定された場合は、100万円以下の過料が科される可能性もあります。保存のルールを社内で作成・周知するとともに、弁護士などの専門家にも相談しましょう。

電子帳簿保存法に違反となる4つの要因

要件を把握し対応をしていたつもりでも、知らぬ間に違反をしてしまっていたというケースもございます。本章では4つのケースをご紹介いたします。

データ保存の規定を満たせていない

例えばスキャナで請求書や領収書などを保存する際には下記のような細かなルールが設けられています

・解像度:25.4ミリメートルあたり200ドット(200dpi)以上※A4の書類の場合387万画素相当以上

・カラー画像の読み取り:赤色、緑色及び青色の階調がそれぞれ256階調(24ビットカラー)以上 etc…

※2024年1月から規制が変わる予定ですが最低条件の変更はないとされています

上記のような条件をあらかじめ確認し、要件を満たしたスキャナ保存ができる機器の準備を行いましょう。

検索条件を満たせていない

・取引年月日、取引金額、取引先により検索できること

・日付、金額の範囲指定で検索できること

・2つ以上の任意の記録項目を組み合わせた条件で検索できる

法改正前よりも検索項目が緩和されたものの、保存の際は上記の3項目で検索できるようにしておくことが原則です。

保存期限が守れていない

請求書や領収書などの紙書類を受け取った場合、速やか(おおむね7営業日以内)に保存を行う必要があります。

つまり、ある程度受け取った書類をまとめておいて数か月に一度電子データ化するという対応は基本的にNGです。

保存期間が不足している

保存期間の認識違いで、間違って破棄・紛失してしまうケースも違反となりますので注意しましょう。

法人の場合、文書の保存期間は基本7年です(欠損金の繰越控除を受ける場合は10年)。

個人事業主に関しては5年のものもあり、青色申告と白色申告で異なります。

また、法人の場合「事業年度の確定申告書提出期限の翌日」が起算日であることにも留意しましょう。

まとめ

電子取引などによって授受した電子データは、電子帳簿保存法の要件を満たす方法で保存しなければなりません。適切に保存するためには改正後の要件をあらためて確認し、業務フローを含めた見直しをしましょう。また、電子帳簿保存法の要件を満たすためだけでなく、業務全体の効率化やミスの軽減を見据えた対応を検討することも大切です。

コクヨの電子帳票配信システム『@Tovas』なら、電子帳簿保存法に対応した形式で配信した帳票の電子データの保存ができます。Web上でファイルの閲覧や検索ができるため、書類の管理もスムーズです。電子帳簿保存法の改正に合わせ、電子データの保存方法を検討している場合はぜひお問い合わせください。

@Tovasマーケティング担当(コクヨ株式会社)